Линейно-логистический дивизион

Линейно-логистический дивизион интегрирует функции всех дивизионов FESCO, предоставляя клиентам Компании услуги интермодальной перевозки в формате «от двери до двери» с возможностью доставки до конечного пункта назначения.

- 6 620 единиц – фитинговые платформы;

- 40 301 единица – универсальные контейнеры;

- 1 839 единиц – рефрижераторные контейнеры;

- 167 единиц – тягачи и прицепы.

Обзор рынка

В начале 2019 года ситуация на мировых рынках указывала на дальнейший высокий рост в основных отраслях экономики. Однако негативное влияние на динамику торговли оказали следующие серьезные риски:

- обострилась американо-китайская торговая война;

- замедлился темп роста на развивающихся рынках;

- затянулось решение по выходу Великобритании из состава Евросоюза (Brexit);

- были введены санкции против Ирана.

Кроме того, снижение курсов национальных валют Турции, Бразилии и Аргентины способствовало увеличению доли локального производства – регионализации. Данный процесс привел к замещению импортного потока товаров и изменению международных цепей поставок.

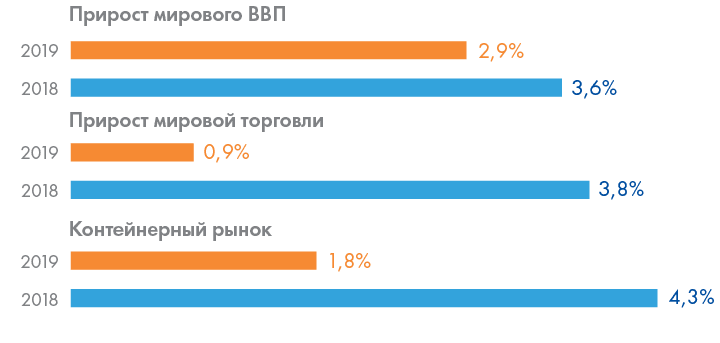

Меньшие темпы роста продемонстрировали объем мирового производства (на 2,9 против 3,6 % в 2018 году (IMF)) и объем торговли (на 0,9 против 3,8 % в 2018 году (IMF)). На фоне процессов, происходящих в мировой экономике, прирост мирового контейнерного рынка замедлился до 1,8 против 4,3 % в 2018 году.

Доходность морских линий оставалась на низком уровне под влиянием следующих факторов:

- доля трех доминирующих морских альянсов (The Alliance, 2M и Ocean Alliance) в восточной части Тихого океана охватывает 75,9 % рынка (по данным IHS). Перевозчикам становится все сложнее получать разрешение антимонопольных органов на дальнейшее слияние и, как следствие, оптимизировать издержки;

- оказывается давление со стороны избыточного тоннажа на рынке. Мировое предложение контейнерного флота выросло на 5,7 %, тогда как объем транспортировки вырос на 4 % (по данным агентства Alphaliner);

- необходимость снижать выбросы вредных веществ за счет использования бункерного топлива с низким содержанием серы согласно стандарту IMO 2020 вынуждает перевозчиков закупать более дорогое топливо;

- экспансия глобальных игроков на локальные развивающиеся рынки;

- стандартизация и цифровизация документооборота;

- замедление роста производства в Китае;

- замедление потребления в результате снижения мирового производства и роста инфляции;

- давление на рост ставок за счет размещения крупных заказов на суда-контейнеровозы;

- замедление мировой торговли за счет развития национального производства и ограничений на импорт товаров, вводимых в ряде стран.

В 2019 году экономической рост составил +1,5 % ВВП. Замедление темпов роста было характерно для всех ключевых макропоказателей: промышленного производства, розничной торговли и инвестиций в основной капитал.

| Динамика | 2015 | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|---|

| ВВП | (3,7) | 0,3 | 1,6 | 2,3 | 1,5 |

| Промышленное производство | (5,1) | (0,5) | 1,6 | 2,4 | 2,0 |

| Розничная торговля | (9,4) | (1,2) | 4,1 | 3,2 | 1,7 |

| Инвестиции в основной капитал | (7,7) | 0,5 | 6,5 | 3,0 | 2,0 |

| Курс доллара США к рублю | 61,0 | 67,0 | 58,0 | 63,0 | 65,0 |

Среднегодовое значение индекса уверенности опустилось ниже границы в 50,0 пункта, индекс деловой активности в декабре 2019 года опустился до 45,6 пункта. Данные обстоятельства свидетельствуют об ожидаемых негативных изменениях в экономических условиях.

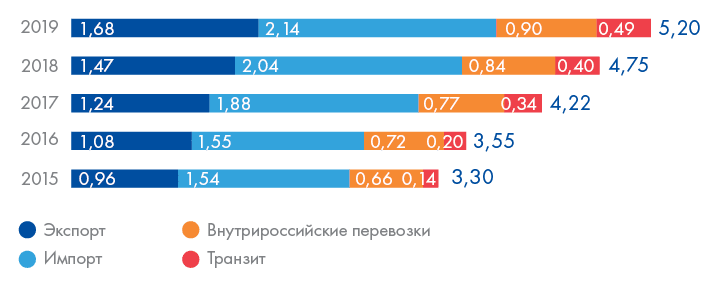

Вслед за охлаждением роста экономики замедлился и рост контейнерного рынка РоссииКонтейнерный рынок России включает внешнеторговый и транзитный контейнерооборот портов Российской Федерации, внешнеторговый и транзитный контейнерооборот сухопутных переходов на сети ОАО «РЖД», внутрироссийские перевозки контейнеров по сети ОАО «РЖД» и каботажные перевозки.. Объем перевозок увеличился на 9,3 против 12,6 % в 2018 году.

Экспорт вырос на 14 % (в основном за счет продукции деревообработки, поставляемой в Китай). Доля лесных грузов в структуре контейнерного экспорта увеличилась до 43 против 37 % в 2018 году в результате влияния следующих факторов:

- увеличения пошлин на вывоз необработанного леса;

- высоких инвестиций в отрасль;

- снижения курса рубля;

- субсидирования Китаем перевозок через наземные пограничные переходы.

На рост экспорта также повлияло развитие контейнерного экспорта сельскохозяйственной и пищевой продукции (входит в блок «Прочие» ниже).

Импорт увеличился на 5 %, до 2,1 млн TEU против 2 млн TEU в 2018 году. Такой минимальный прирост за последние пять лет связан с повышением величины налога на добавленную стоимость (НДС) и отсутствием инвестиционной активности, которые лишь частично компенсировались активным кредитованием населения и укреплением курса рубля к доллару США.

Доля Дальнего Востока России в импорте выросла на 0,4 п. п., до 23,6 %, за счет поставок товаров народного потребления, автозапчастей и готовых автомобилей на маршрутах из Китая через сухопутные пограничные переходы.

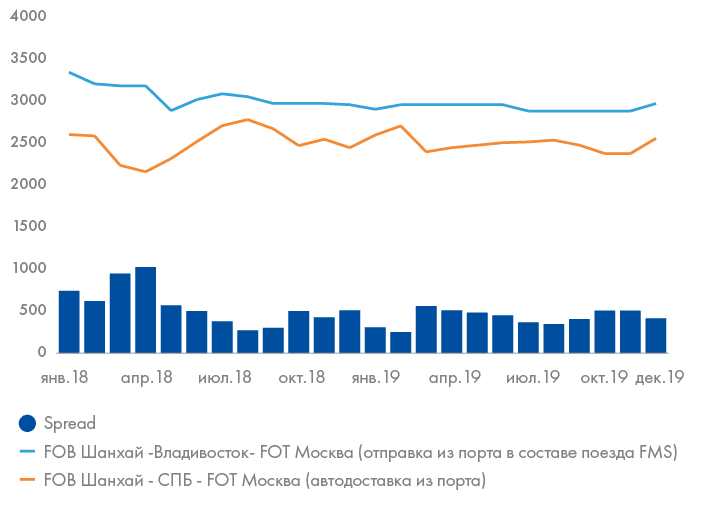

Средний уровень ставок на доставку 40-футового контейнера по импортному направлению Шанхай – Дальний Восток – Москва снизился на 147 долл. США – до 2 920 долл. США против 3 067 долл. США в 2018 году, тогда как уровень ставок через DeepSea (через порты Санкт-Петербурга) на аналогичном направлении остался без изменений.

На протяжении последних четырех лет внутрироссийские перевозки показывают стабильный рост. Объем перевозок увеличился на 7 % и составил 900 тыс. TEU против 841 тыс. TEU в 2018 году. Ввиду того что 55 % качественных складских площадей России находятся в Москве (по данным KnightFrank), столица остается распределительным центром товаров для всей России. Рост на этом направлении обеспечен за счет двух факторов: запуска новых маршрутов контейнерных поездов между Москвой и городами России и эффективной конкуренции контейнерных перевозок с автотранспортом.

Объем каботажных перевозок на Дальнем Востоке России увеличился на 6 % и составил 172 тыс. TEU против 162 тыс. TEU в 2018 году. Основными источниками роста стали инфраструктурные проекты и промышленное строительство.

Транзит – наименьшее по объемам перевозок и наибольшее по ежегодному темпу прироста направление контейнерного рынка России. Объем транзитных перевозок по железной дороге увеличился на 21 % и составил 487 тыс. TEU против 402 тыс. TEU в 2018 году. Основным направлением транзита являются перевозки из Китая в Европу и обратно. Драйверами роста транзита выступают рост качества железнодорожного сервиса через Транссиб, увеличение регулярности отправок контейнерных поездов и субсидирование перевозок китайской стороной.

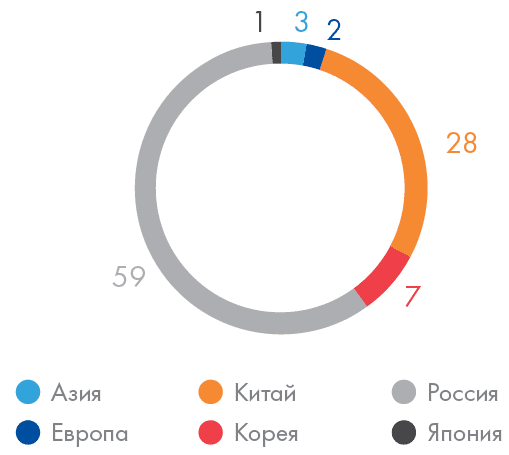

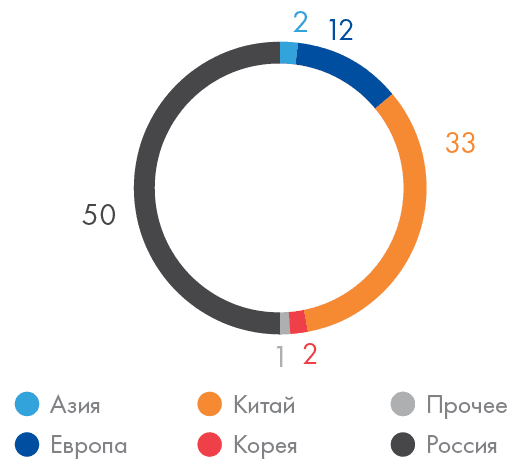

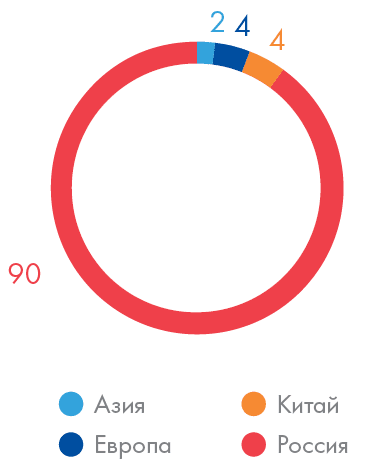

Ниже представлена доля FESCO на основных маршрутах перевозок.

В 2019 году российские вагоностроители установили абсолютный рекорд по производству железнодорожных вагонов: на рынок было поставлено более 12 тыс. фитинговых платформ. За счет этого парк специализированного подвижного состава для перевозки контейнеров увеличился на 23 %, до 68 тыс. вагонов против 55 тыс. вагонов в 2018 году, с учетом строительства новых и списания старых вагонов.

Высокий спрос на новые вагоны был связан не только с ростом объемов перевозок, но и с увеличением доходности бизнеса, рыночным маркером которой является стоимость аренды. Рыночная ставка аренды 80-футовой фитинговой платформы непрерывно увеличивалась с 2016 года и к середине 2019 года достигла 2 125 руб. в сутки. В конце 2019 года ставки начали снижаться, и появился рынок вакантных предложений по аренде фитинговых платформ, что говорит о возможном возникновении профицита.

Благодаря интеграции активов на базе ФИТ Компания продолжает удерживать одну из ведущих позиций на рынке контейнерных перевозок в России. FESCO предлагает интермодальные перевозки, которые включают линейные морские перевозки, портовые услуги, железнодорожную транспортировку, таможенные услуги и сервис последней мили. Для организации интермодальной перевозки FESCO использует собственные и арендуемые активы: морские суда, контейнеры, фитинговые платформы, грузовые автомобили, терминальные и портовые мощности во Владивостоке, Новосибирске, Хабаровске и Томске.

FESCO стремится создать стандарт качества интермодальных перевозок для отрасли, уделяя огромное внимание совершенствованию клиентских сервисов, которые позволят полностью контролировать поставки и просматривать необходимую информацию в любое время, упростят оформление документов и дадут возможность автоматизировать процесс взаимодействия всех участников перевозки.

FESCO входит в число лидеров рынка в сегменте морских линейных внешнеторговых перевозок между портами стран АТР и Дальнего Востока России. Чтобы оставаться на позиции лидера, Компания модернизировала ключевые линейные сервисы из Китая, Кореи и Японии для повышения регулярности перевозок и сокращения транзитного времени.

На маршрутах из Китая и Кореи модернизированы следующие линии:

- FESCO China Express (южная линия FCXP-1) – соединяет южные порты Китая и обеспечивает минимальное транзитное время из Шанхая во Владивосток. Рейсы на данной линии выполняются еженедельно;

- FESCO China Express (северная линия FCXP-2) – соединяет северные порты Китая и обеспечивает минимальное транзитное время из Нинбо во Владивосток. Рейсы на данной линии выполняются еженедельно;

- FESCO Korea Express (FKXP) – корейское направление было выведено из состава китайской линии FCDL и разделено на три прямых сервиса, обеспечивающих минимальное транзитное время между Пусаном – Владивостоком, Восточным и Корсаковым. Рейсы на данной линии выполняются еженедельно.

Маршрут из Японии начал работать в еженедельном формате (ранее – один раз в две недели), соединяя порты Дальнего Востока России с крупнейшими японскими портами – Сендай, Йокогама, Нагойа, Кобэ и Тоямашинко.

FESCO также является одним из лидеров рынка каботажных морских перевозок. Собственные линии соединяют Владивосток с Магаданом (FML), Сахалином (FKDL), Петропавловском-Камчатским (FPKL) и Чукоткой (FADL). Запущена новая линия FKL, соединившая Владивосток с о. Кунашир, Шикотан и Итуруп. Частота отправки курильского сервиса составляет один раз в две недели. Чтобы обеспечить доступную вместимость линии FML, FESCO приобрела контейнеровозы «ФЕСКО Магадан» и «ФЕСКО Монерон».

Линейно-логистический дивизион осуществляет перевозки регулярными контейнерными поездами на базе собственных и арендованных фитинговых платформ. Данное направление деятельности рассматривается как одно из приоритетных и наиболее перспективных в силу постоянного роста контейнеризации грузов.

Линейно-логистический дивизион отправил более 1,4 тыс. контейнерных поездов из порта Владивосток и установил новый исторический рекорд, отправив 34 поезда за одну неделю.

Для того чтобы оптимизировать порожние перемещения и расширить географию железнодорожных перевозок, FESCO перезапустила сервис контейнерного поезда Санкт-Петербург – Владивосток (отправки со станции Санкт-Петербург – Товарный – Финляндский) и создала новые сервисы:

- FESCO Ural Baltic Shuttle из Екатеринбурга в Санкт-Петербург;

- FESCO Baltic Siberia Shuttle из Санкт-Петербурга в Новосибирск;

- FESCO Primorye Shuttle из Красноярска в Пекин через сухопутные пограничные переходы.

Доля рынка FESCO на маршрутах Восток – Запад и Запад – Восток выросла на 2 % по сравнению с 2018 годом благодаря увеличению регулярности отправок, совершенствованию качества сервисов и расширению географии железнодорожных перевозок.

FESCO активно развивает транзитные перевозки из Азии в Европу и обратно. Был отправлен первый ускоренный контейнерный поезд FESCO Silk Way по сухопутному маршруту Китай – Европа – Китай с протяженностью маршрута более 10 тыс. км и несколькими пограничными переходами. Транзит из китайского Чжэнчжоу в Польшу и Германию занял 13 и 15 суток соответственно – в три раза меньше, чем доставка аналогичного груза через Суэцкий канал. В обратном направлении транзит занял 18 дней. Данный поезд был организован в рамках сотрудничества между FESCO и китайской государственной компанией Zhengzhou International Hub (ZIH), которая специализируется на обеспечении логистики по маршрутам, проходящим через провинцию Хэнань, а также на трейдинге продуктов питания, продукции агропромышленного комплекса и вино-водочных изделий.

Для развития транзитного грузопотока из Кореи и Японии FESCO подписала соглашения с российской логистической компанией АО «РЖД Логистика» и корейской логистической компанией UNICO LOGISTICS CO.

Запущен закольцованный сухопутный сервис Китай – Германия для перевозки транзитных грузов через Калининград FESCO Silkway Amber. Маршрут проходит через пограничные переходы Эрлянь – Замын-Ууд – Наушки (Китай – Монголия – Российская Федерация) и Мамоново – Бранево (Российская Федерация – Польша). Перегрузка на подвижной состав колеи шириной 1 435 мм осуществляется в Калининградской области на ст. Дзержинская-Новая. Общее транзитное время составляет 14 суток. Основу грузопотока нового сервиса формируют товары народного потребления и оборудование.

Для расширения географии сухопутных экспортных сервисов был запущен регулярный контейнерный поезд из Хабаровского края в Харбин (Китай) через пограничный переход Гродеково (Приморский край) – Суйфыньхэ (Китай). Общее время следования составляет 10 суток. Основу грузопотока нового сервиса формирует продукция лесопромышленного комплекса.

FESCO увеличила на 2 % свою долю в поездных экспортных отправках из Сибири в Китай через Монголию.

Интермодальные перевозки FESCO – это перевозки «от двери до двери» двумя или большим количеством видов транспорта в рамках одного процесса. Интермодальные перевозки могут включать каботажные и международные морские перевозки, транспортировку по железной дороге и автомобильную доставку. Чтобы сделать интермодальную перевозку простой и эффективной, FESCO предлагает своим клиентам перевозить контейнерные грузы по единой товарно-транспортной накладной, осуществлять заявку на перевозку и отслеживать перемещение груза через личный кабинет MY.FESCO.

Запущенный FESCO в 2017 году проект «Из Шанхая в Москву за 20 дней» благодаря детальному анализу и изменению бизнес-процессов позволил сократить среднее транзитное время с 44 до 24 дней. Опираясь на этот успешный опыт, FESCO приняла решение о дальнейшем развитии ускоренных сервисов по доставке грузов. Этот проект получил название FESCO Fast Forward. Для его реализации:

- доработан функционал личного кабинета;

- оптимизированы морские линейные сервисы;

- запущен совместный с ОАО «РЖД» проект «ИНТЕРТРАН», позволяющий в электронном виде оформить интермодальные перевозочные документы;

- увеличена частота отправки железнодорожных контейнерных поездов;

- внедрен электронный документооборот с клиентами;

- запущен проект Service Excellence для мониторинга динамики показателей, оказывающих наибольшее влияние на качество сервиса;

- оптимизированы внутренние бизнес-процессы.

Все это позволило сократить общее транзитное время и улучшить качество сервисов. На сегодняшний день более 40 % грузов доставляются в Москву за 15–20 дней.

Помимо ускоренной доставки по маршруту Шанхай – Москва FESCO предлагает следующие сервисы:

- ускоренную доставку из Японии в Москву (проект – Hayamichi);

- ускоренную доставку из Кореи в Москву (проект – Ji-Rum-Gil).

Концепция развития ускоренных поездов FESCO Fast Forward привела к созданию совместного с ООО «РЖД Логистика» сервиса Trans-Siberian Landbridge с маршрутами из Японии и Кореи до Европы. В мае 2019 года был запущен совместный транзитный сервис для ускоренной доставки грузов из Японии в Европу через Дальний Восток России по Транссибу. В июне 2019 года был отправлен первый контейнер из корейского Пусана через Владивосток по Транссибу до Бреста, а затем до склада в Польше. Общее транзитное время составило 21 день, что вдвое быстрее, чем при перевозке морем через Суэцкий канал.

После успешных отправок по проектам из Азии в Европу в октябре 2019 года был отправлен первый контейнер в обратном направлении по маршруту Европа – Брест – Владивосток – Япония. Это стало началом развития сервиса в обратном направлении Trans-Siberian LandBridge Eastbound.

Клиенты

Клиентский портфель Линейно-логистического дивизиона диверсифицирован по типам клиентов, в число которых входят:

- крупные международные компании: Woojin Global Logistics, Zhengzhou International Hub, DHL, UNICO LOGISTICS, Swift Transport International Logistics, Группа компаний DSV и TOYO TRANS INC;

- российские экспедиторы: ООО «ВЛ Лоджистик», ООО «Фарес», ООО «ТИС-Лоджистик», ООО «КЛМ-Логистик»;

- прямые грузовладельцы:

- розничные сети: Магнит (АО «Тандер»портмастер»,

- лесная и деревообрабатывающая промышленность: АО «Лесосибирский ЛДК № 1», Группа «Илим»,

- нефтехимическая и нефтеперерабатывающая индустрии: ПАО «СИБУР Холдинг»,

- металлургия: OK РУСАЛ.

Топ-15 крупнейших клиентов, занимающих 24 % в обороте Линейно-логистического дивизиона, уже более пяти лет доверяют свои грузы FESCO. Glovis, эксклюзивный логистический оператор Hyundai, стал одним из ключевых партнеров, начав в 2019 году сотрудничество с FESCO. И еще 48 новых компаний, кроме Glovis, стали использовать интермодальный сервис FESCO в импорте.

Услуги

FESCO – единственный оператор на рынке рефрижераторных перевозок скоропортящихся грузов, требующих особого температурного контроля, который использует собственные активы для перевозок на международном и внутреннем маршрутах: морской, железнодорожный и автомобильный транспорт, контейнеры из парка FESCO (COC) и из парка грузоотправителей (SOC). Рефрижераторные контейнерные перевозки грузов на базе Линейно-логистического дивизиона осуществляет Дальрефтранс.

Обзор рынка

Объем транспортировки грузов, требующих особого температурного режима в контейнерах, вырос на 5 %, до 58 тыс. TEU против 55 тыс. TEU в 2018 году. В сегменте рефрижераторных перевозок продолжается процесс контейнеризации. Доля перевозок рефрижераторных грузов в контейнерах в общем объеме перевозок рефрижераторных грузов на сети ОАО «РЖД» выросла на 3%, до 26 против 23 % в 2018 году. Доля Дальрефтранса по отгрузкам на сети ОАО «РЖД» составила 21 %.

Основные тренды отрасли:

- экспорт продукции животноводства из России создает предпосылки для организации трансграничных рефрижераторных контейнерных поездов;

- износ и выбытие дизель-генераторных вагонов подталкивает участников рынка либо к обновлению парка этих вагонов, либо к переходу на новые технологии, в том числе приобретению автономных навесных дизель-генераторов (дженсетов), что требует существенных инвестиций;

- упрощается вход новых операторов на рынок за счет смягчения правил перевозок грузов железнодорожным транспортом. Начальные инвестиции для входа на рынок остаются очень высокими;

- программа экспансии в железнодорожные перевозки скоропортящейся продукции, объявленная компанией Maersk, и инвестиции этой компании в собственную складскую инфраструктуру усилят конкуренцию на рынке.

Клиенты

Основные клиенты Дальрефтранса – предприятия рыбной и рыбоперерабатывающей отраслей, трейдеры фруктов и овощей, экспортеры и импортеры продовольствия. В развитии клиентской базы был сделан упор на внешнеторговых перевозках – мультимодальных перевозках из портов Китая в Сибирь, Приморье и Центральный федеральный округ.

Услуги

3PL (Third Party Logistics) – предоставление полного комплекса логистических услуг. 3PL – одно их самых динамично развивающихся направлений логистического бизнеса FESCO. Компания начала оформлять внутренний таможенный транзит силами ФИТ и осуществлять авиадоставку сборных грузов. Помимо этих новых услуг, FESCO предлагает клиентам следующие услуги 3PL:

- организацию и управление перевозками;

- учет и управление запасами;

- подготовку импортно-экспортной и фрахтовой документации;

- складское хранение и обработку груза;

- доставку конечному потребителю;

- техническое обслуживание спецтехники, сборку погрузчиков и экскаваторов;

- услуги таможенного оформления;

- услуги таможенного брокера;

- доставку грузов авиатранспортом.

Обзор рынка

В России есть как драйверы роста рынка услуг 3PL, так и факторы, препятствующие этому росту.

Драйверы роста:

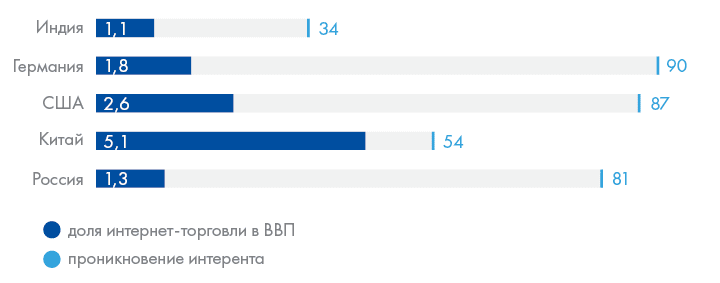

- развитие электронной коммерции. Доля интернет-торговли в ВВП России по состоянию на 2019 год составляет 1,3 % с дальнейшим потенциалом роста при высоком показателе проникновения интернета в 81 % (по данным Data Insight);

- автоматизация логистических процессов. В отрасли идет активная автоматизация процессов таможенного оформления, внедрение электронного документооборота и использование облачных технологий, что делает эти процессы более эффективными.

Сдерживающие факторы:

- дефицит качественных складских мощностей в регионах России. В 2019 году в России насчитывалось 27,2 млн кв. м качественной складской недвижимости. Из них около 70 % приходится на Московский регион и Санкт-Петербург / Ленинградскую область (по данным KnightFrank);

- медленные темпы перехода на аутсорсинг 3PL. Доля логистического аутсорсинга в мире составляет 40–50 %, в то время как в России – 20–25 % (по данным Компании);

- низкое качество дорожной инфраструктуры. Доля автомобильных дорог регионального и местного значения, отвечающих нормативным требованиям на конец 2018 года, составляет менее 60 и 50 % соответственно (по данным Росстата).

Клиенты

За 2019 год база клиентов, воспользовавшихся комплексными услугами 3PL, увеличилась на 40 %. Среди них главным образом прямые клиенты – представители ритейла и промышленные компании, такие как ООО «Торговый дом Аскона», ООО «Либхерр-Русланд», ООО «УК «Разрез Майрыхский», ООО «Восточная Техника» (официальный дилер компании Caterpillar) и АО «Мэлон Фэшн Груп».

Услуги

FESCO организует проектные перевозки крупногабаритного и тяжеловесного груза под ключ: от получения на заводе-изготовителе до установки в пункте назначения. FESCO обеспечивает перевозку с соблюдением нормативных требований по прохождению груза по всему пути следования, в том числе через границы государств. В комплекс входят следующие услуги:

- инженерно-строительное сопровождение транспортно-логистических проектов;

- перевалка крупногабаритных грузов;

- перевозка крупногабаритных грузов морским и речным транспортом;

- перевозка крупногабаритных грузов специализированным автотранспортом;

- перевозка крупногабаритного оборудования по железной дороге;

- доставка негабаритных и тяжеловесных грузов любыми видами транспорта;

- таможенное сопровождение проектов;

- установка и монтаж грузов в проектное положение в конечной точке доставки груза.

За 2019 год было перевезено более 200 тыс. фрахтовых тонн крупногабаритных грузов, в том числе:

- девять блоков атомных подводных лодок и танкер из Камчатского края к месту утилизации в Приморском крае;

- негабаритное оборудование на угольный терминал, строящийся в порту Ванино;

- четыре крана Liebherr на пневмоколесном ходу (RTG) из Санкт-Петербурга на Дальний Восток России;

- оборудование, в том числе негабаритное, из Европы на строящийся завод в Губаху (Пермский край);

- оборудование для строительства тепловой электростанции в Нижнекамске;

- оборудование для строительства атомной электростанции «Руппур» в Народной Республике Бангладеш.

Обзор рынка

На мировом рынке наблюдается рост спроса на услуги проектной логистики. Это обусловлено следующими факторами:

- строительство инфраструктуры в Арктике для освоения недавно открытых крупных месторождений нефти и газа;

- развитие инфраструктуры Северного морского пути как для освоения месторождений нефти и газа, так и для транзитных перевозок;

- растущий спрос на глобальном рынке сжиженного природного газа, который привел к активному строительству заводов и терминалов по приему, хранению и переработке данного вида углеводородов по всему миру;

- активное развитие проектов возобновляемой энергетики и соответствующий спрос на строительство объектов для получения такой энергии.

Несмотря на снижение темпов роста инвестиций в России (рост в 2 % против роста в 3 % в 2018 году), в 2019 году отмечались следующие положительные тенденции в развитии проектной логистики:

- рост числа проектов в нефтегазовом и энергетическом секторах в странах СНГ и Закавказья, главным образом в Узбекистане, Туркменистане, Казахстане и Азербайджане;

- создание международных альянсов и пулов в области перевозки проектных грузов морским транспортом, что позволяет объединить экспертизу для решения сложных проектных задач;

- государственная поддержка крупнейших инфраструктурных проектов – строительство мостов, туннелей, портов и терминалов;

- создание отдельного сегмента рынка специализированных инженерных услуг для горизонтального и вертикального перемещения грузов со сложным оборудованием;

- рост числа сделок по слияниям и поглощениям между игроками – проектными экспедиторами и 3PL-операторами, что позволяет нарастить экспертизу в оказании услуг проектной логистики.

Клиенты

В 2019 году услугами проектной логистики воспользовались 17 клиентов, из них 11 новых. Транспортировка осуществлялась из 11 стран, в том числе из России, Китая, Румынии и Народной Республики Бангладеш. В число клиентов вошли ФГУП «РосРАО», Zuest & Bachmeier Project GmbH, АО «Атомстройэкспорт» и Kuhne+Nagel.

FESCO оказывает услуги «первой и последней мили» по доставке грузов в контейнерах автомобильным транспортом на короткие расстояния от терминалов до конечных получателей. Автопарк консолидирован на базе оператора ФЕСКО Транс, который использует собственные автомобили и привлеченный парк в Москве, Владивостоке, Санкт-Петербурге, Хабаровске и других городах Российской Федерации.

FESCO оказывает следующие услуги по судовому агентированию, обеспечивая:

- прибытие/отбытие судов под российским и иностранными флагами;

- электронный документооборот с таможенными органами;

- снабжение судов топливом, водой, продуктами и запасными частями;

- ремонт судов;

- швартовку/отшвартовку судов;

- грузовые операции;

- смену экипажа.

Китай является ключевым и стратегическим рынком для FESCO, поэтому в Китае оперируют три полноценные компании с широким портфелем логистических услуг для торговых направлений, востребованных в Китае. Компании продают логистические продукты FESCO из собственных офисов в Шанхае, Пекине, Гуанчжоу, Тяньцзине, Нинбо, Циндао, Даляне, Сямыне и Чунцине. Собственные представительства в Китае помогают FESCO продавать свои транспортные решения прямым грузоотправителям. В компаниях FESCO в Китае в 2019 году работали 125 человек, которые организовали экспедирование и перевозку 267 тыс. TEU и 213 т авиагрузов, в том числе за счет:

- перевозки между Китаем, Российской Федерацией и Европой через сухопутные направления;

- импорта скоропортящихся продуктов в Китай;

- перевозки международных сборных грузов в собственном сервисе FESCO из Китая в Россию.

Эти направления сейчас активно развиваются, поэтому в планах FESCO – продолжить увеличивать объемы в несколько раз.

В 2019 году FESCO достигла рекордных исторических значений, заняв 46 % рынка интермодальных перевозок по направлению Восток – Запад, что на 7 п. п. выше, чем в 2018 году. Объем интермодальных перевозок достиг 344 тыс. TEU и увеличился на 14 % против 302 тыс. TEU в 2018 году. Это связано с открытием новых сервисов, гибкой коммерческой политикой и автоматизацией логистических процессов.

Объем международных морских перевозок сократился до 250 тыс. TEU, на 20 %, против 313 тыс. TEU в 2018 году как результат решения сократить объемы перевозок на Балтике, принятого в конце 2018 года.

Объем каботажных морских перевозок снизился до 78 тыс. TEU, на 2 %, против 79 тыс. TEU в 2018 году.

| Показатель, тыс. TEU | 2016 | 2017 | 2018 | 2019 | Изменение 2019/2018, % |

|---|---|---|---|---|---|

| Интермодальные перевозки | 165 | 244 | 302 | 344 | 14 |

| Международные морские перевозки | 257 | 319 | 313 | 250 | (20) |

| Каботажные морские перевозки | 59 | 67 | 79 | 78 | (2) |